根据洛图科技(RUNTO)发布的《全球液晶TV面板市场月度追踪》中显示,2022年上半年,全球32寸以上的液晶电视面板出货125M片,同比增长1.9%。相对整机终端市场5%左右的下滑,面板供大于需的局面导致价格一路下跌至今。

区域格局:中国大陆强化产业链核心位置

中国大陆电视面板厂今年以来激进的稼动率,使其在2022年上半年的出货量达到84M片,全球市场占有率再次刷新历史最高值,来到67%,较去年同期上涨了6.2个百分点,环比增长3.4个百分点。

台系面板厂Innolux(群创)和AUO(友达)今年上半年的合并市占为18%,同环比均下降,同比下降15.2%,环比下降6.7%。

随着SDC(三星显示)从年初开始逐渐降低产量到6月份彻底停产,日韩系面板厂上半年合并市占达到最低值15%。

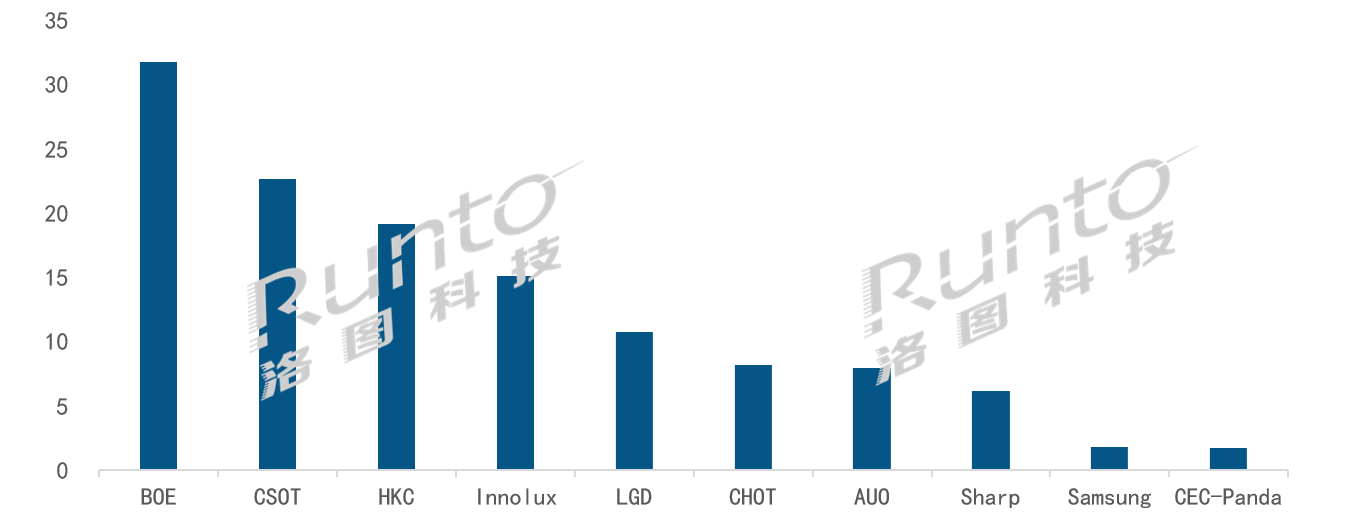

厂商格局:强者恒强,腰尾部企业趋弱

十家面板厂中,国内面板厂均呈现不同程度的同比上涨。其中,CSOT(华星光电)和CHOT(彩虹光电)的涨幅达到12%和16%。

大陆之外的面板厂出货量悉数下跌。其中,跌幅靠前的SDC(三星显示)和Sharp(夏普)分别下跌50%和28%。之后,AUO(友达)下滑14%。Innolux(群创)和LGD(乐金显示)均下滑10%左右。

具体物量情况来看,以3000万、2000万、1000万为三个临界线,分成头部、颈部、腰部、尾部四个阵营。

2021年上半年,BOE(京东方)仍然是唯一的3000万片以上厂商,是大尺寸LCD面板行业的领导者。

2000万片左右的颈部阵营有CSOT(华星光电)和HKC(惠科),向上望头部,向下对腰尾部阵营形成上升阻力。

1000万片的腰部阵营包括台系和韩系各一家:Innolux(群创)和LGD(乐金显示)。

尾部阵营的出货在1000万片以下。2021年即已经完成交割的大陆厂商CEC-Panda(中电熊猫)和韩系厂商SDC(三星显示)仅剩200万片的出货量,是典型的尾部厂商。SDC将不会出现在下半年的出货厂商LIST中,预计Panda在趋难的竞争环境下亦将趋弱。

AUO(友达)和Sharp(夏普)退出了领先厂商的竞争,以800万片和600万片左右的出货量,从腰部滑下尾部阵营,未来产量倾向稳定衰减。大陆厂商CHOT(彩虹光电)尽管出货量在增长,但限于线体产能以及面板低谷周期,上半年出货在800万片左右,亦被归为尾部阵营。

整体来看,在艰难的经营环境和充分的大厂竞争之下,预计两三年之内,LCD面板厂商仍将出现第二波退出或并购潮。

2022H1 全球液晶电视面板厂出货量排名

数据来源:洛图科技(RUNTO),单位:百万片

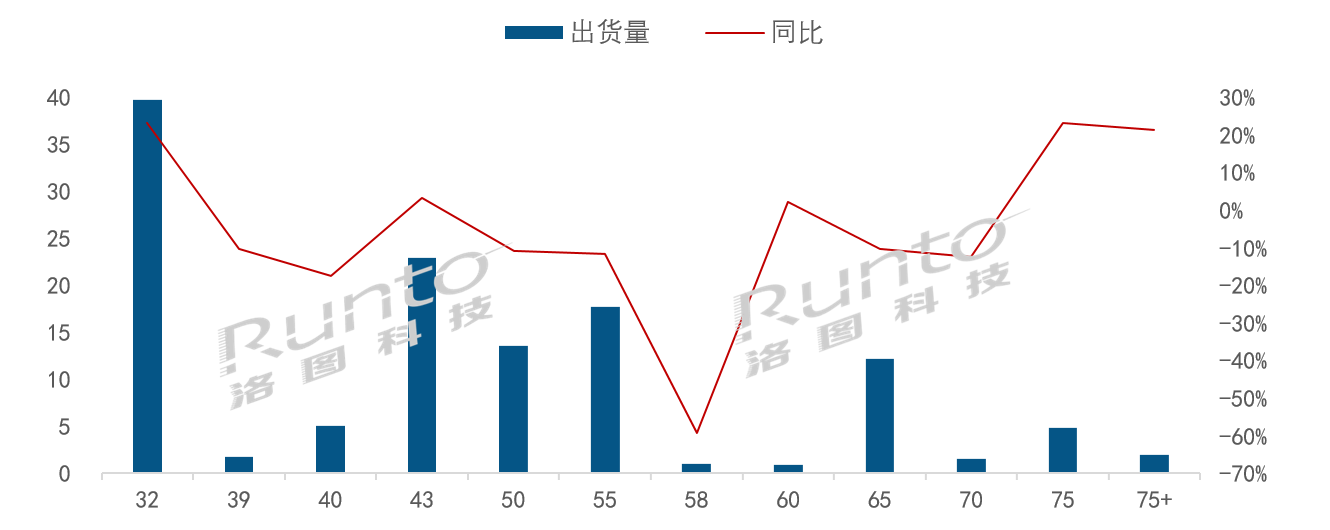

尺寸格局:32寸占比最大,75寸及以上涨幅可观

尺寸出货方面,32寸仍为占比最大的尺寸,出货约4000万片,占比达到32%,同比大幅增长近7个百分点。43寸和55寸分别以18%和14%的份额排名第二和第三位置。

2022H1 全球液晶电视面板厂分尺寸出货量

数据来源:洛图科技(RUNTO),单位:百万片

75寸出货483万片,75寸以上出货196万片,两个尺寸段的涨幅和32寸均在20%以上。75寸及以上增长的动力来自厂商最大效率的消化产能,而32寸的增长动力则来自于市场端尚存在的需求。

出货量同比增长的还有43寸和60寸,涨幅分别为3.3%和2.2%。

展望下半年:艰难依旧,曙光隐现

今年初,主力面板厂虽面临市场跌价,仍保持了94%以上的稼动率,供需不断恶化。在上半年的最后一个月,主力面板厂终达成默契,开启有史以来最大范围的减产,市场迎来转机。

随着三星电视暂停采购面板,随后LG大幅下调采购需求,至8月,终端整机市场原生的需求面并未大幅好转。战争、疫情、通胀依然在进行。

洛图科技(RUNTO)判断,电视面板的各主力尺寸均已经跌破现金成本,大厂的TV业务单月亏损将逼近15亿人民币。从6月起至少到9月,面板厂将维持75%以下的稼动率,等待量变聚积效应。

下半年仅剩5个月,全球的品牌企业年度出货目标的压力开始加大,再难佛系。中国市场也会充分利用“家电下乡”以及“三品促销”来刺激冲动和增量需求。根据《8月液晶电视面板价格预测及波动追踪》一文的预测,9月即是面板价格波动曲线在本轮周期的拐点。

关键字: 暂无数据

© 2019 北京洛数合图科技有限公司. All rights reserved. 京ICP备19053604号-1

精彩评论