11月,全球电视代工市场出货延续下降趋势,继10月之后再次录得同环比双降。统计范围内,Top10的专业电视ODM工厂出货总量较上月环比下降10.6%,同比下降13.8%。

11月的同比降幅超过了9月、10月,仅次于1月;而1月下降的核心原因则是今年当月包含了春节假期,生产时间刚性减少。

如上月报告所述,今年电视代工市场的表现与电视面板的价格走势高度一致。2月面板价格启动涨势,持续到9月基本结束;电视代工市场也同步从2月起出货量同比持续增长,直到9月由增转降。从10月开始,由面板价格上行所带动的代工订单前置、市场旺盛周期正式宣告结束。

此外,11月刚结束的中国“双十一”和北美“黑五”促销季中,终端电视零售量皆出现明显下滑。终端销售疲软、品牌及渠道库存增加、未来需求不明朗,合并导致了11月代工订单和出货量的缩减。

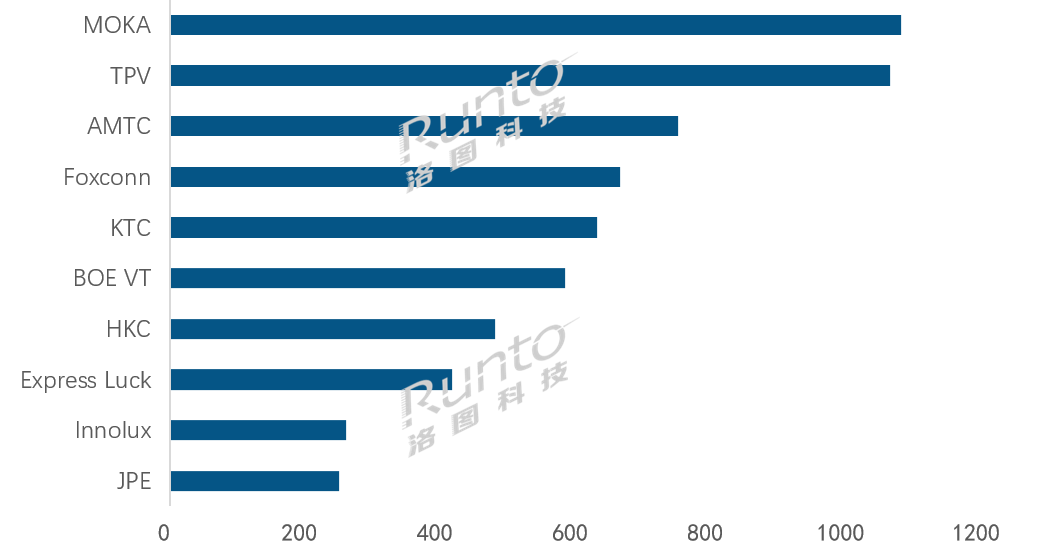

--MOKA(茂佳)当月出货约108万台,环同比均下降,降幅分别为21.7%和11.5%,这也是自2月份以来,其首次出现同比下降。尽管如此,MOKA仍然蝉联排名第一,且领先优势不断扩大。截至11月的年度累计出货量已接近2022年度冠军TPV的1357万台全年总量,同比大幅增长24.1%。全年来看,已是毫无悬念的全球第一。

--TPV(冠捷)当月出货约106万台,排在专业代工厂第二,同比下降达14.8%,但环比增长9.2%。自有品牌Philips和AOC当月出货量同比均有两位数降幅,但环比均实现增长;海外主要客户Best Buy和Samsung的出货较去年同期有大幅增长,且Best Buy出货同比继续翻倍增长;国内客户海信、创维和华为的出货量同比均大幅下降20%以上。

--AMTC(兆驰)当月出货约75万台,外销出货占比超过九成,总量排名专业代工厂第三,同比下降8.6%,在连续八个月同比大幅增长之后,这是最近连续第二个月同比下滑。但年度累计出货量同比仍大幅增长了25.4%。

--Foxconn(富士康)当月出货约66万台,排名专业代工厂第四,同比继续大幅下降达36.7%,环比亦下降6.3%。其核心的问题还是,高度依赖SONY和Sharp两大品牌的市场表现。

--KTC(康冠)当月出货60余万台,在专业代工厂中排名第五,上升2个名次,同环比均有小幅增长,是Top10专业代工厂中唯一实现双涨的企业。至11月的年累计出货同比增长约7%,已接近去年全年出货总量700万台。

--BOE VT(视讯)当月出货约58万台,在专业代工厂中排名第六,同环比均有较大下降。海外主要客户中,Vizio当月出货量环比增长11.5%,同比略有下降;LGE今年以来出货稳定增长,当月出货量同比大幅增长51.0%。国内主要客户中,小米、华为和海信均有较大程度的同比减少。

--HKC(惠科)当月出货约48万台,排名专业代工厂第七,同环比均有不同程度的降幅,已连续四个月同比下降,好在降幅均为个位数。HKC的年累计出货量同比增长16.9%,全年大概率将超过600万台。

--Express Luck(彩迅)当月出货约42万台,排名专业代工厂第八,下滑2个名次,环比虽然下降32.7%,但同比保有高达31.9%的涨幅,年累计增幅达16.0%。自中山工厂今年5月投产后,已连续七个月出货同比增长,全年预计出货总量将有可能触达600万台。

--Innolux(群创)和JPE(金品)均以25万台左右的物量排在末尾,出货量同比均有不同程度的下降。

注:电视ODM排名不包含长虹、康佳、创维、海信四家自有工厂

--全球代工市场正在回归常态,年末最后一个月份大概率将延续下降趋势;但自2月启动至8月,连续7个月的涨势仍旧撑起了全年市场。洛图科技(RUNTO)预测,2023年全年,全球电视代工市场的整体规模(含长虹、创维、康佳、海信四家自有工厂)将为1.05亿台,较2022年增长超过4%。

洛图科技(RUNTO)的《全球电视代工市场出货月度追踪(Global TV ODM Market Shipment Monthly Tracker)》报告提供了有关电视代工市场的多角度、多层次深入分析,其中包含全球主要电视代工厂出货量追踪以及分客户/尺寸/内外销等多维度参考数据,从而反映市场规模、供应链关系、异动以及未来趋势。

关键字: 暂无数据

© 2019 北京洛数合图科技有限公司. All rights reserved. 京ICP备19053604号-1

精彩评论