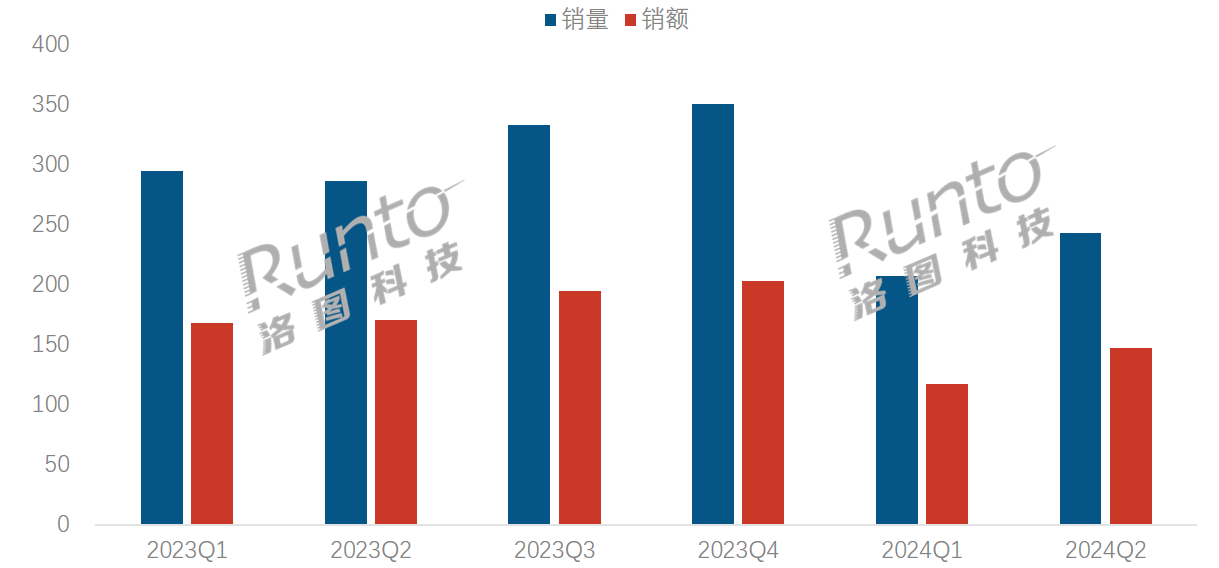

根据洛图科技(RUNTO)最新发布的《中国大陆笔记本电脑线上零售市场月度追踪(China Notebook Computer Online Retail Market Monthly Tracker)》报告显示,2024年上半年,中国大陆笔记本电脑在线上公开零售市场(不含抖快等内容电商)的销量为451万台,同比下降22.4%;销额为265亿元,同比下降22.1%。

2023-2024H1 中国笔记本电脑线上市场规模季度走势

数据来源:洛图科技(RUNTO)线上监测数据,单位:万台,亿元

在COVID-19疫情之前,全球笔记本电脑行业就已经进入了一个长期的“夕阳年景”。从疫情开始的2020年到2021年,中国笔记本电脑的市场逻辑经历了由“一家一台”向“一人一台”演变,疫情带来的混合办公需求使得规模激增。自2022年开始,疫情红利逐步消退,移动办公和线上教育的需求基本被满足,笔记本电脑销量应声回落。

2024年上半年,尽管AI PC产品开始陆续进入商业化时代,纷纷发布相关新品,锣鼓敲得震天响,但仍处于事实初期的AI PC动能还是有限,没能拯救整体笔记本电脑市场的衰退。

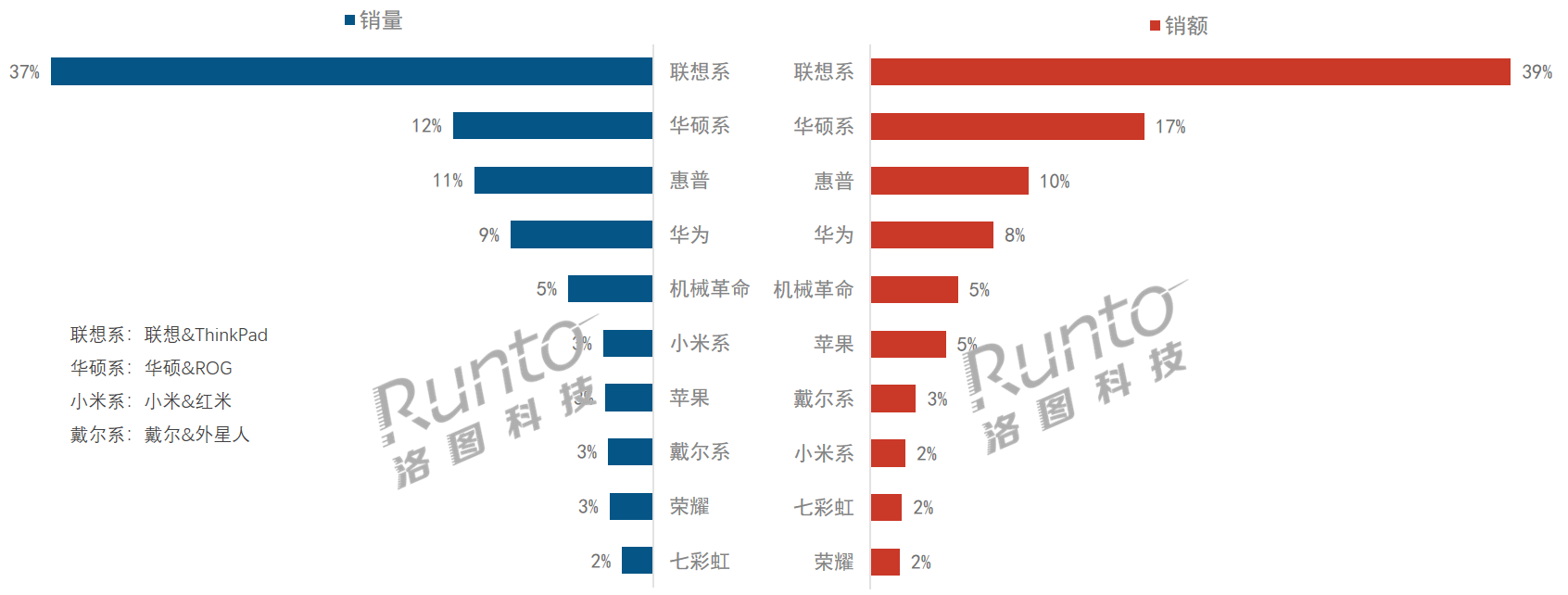

品牌结构:市场集中度攀升,头部品牌优势凸显

近几个季度来看,中国笔记本电脑线上市场的在售品牌数量维持在145个,相对比较稳定。

与去年同期一样,联想系(联想&ThinkPad)、华硕系(华硕&ROG)、惠普和华为位居今年上半年线上市场销量和销额维度的前四名,其合计份额(CR4)达69%,与去年同期相比上升了6个百分点。头部品牌在供应链整合、新技术创新、市场营销,以及AI PC流量转化等多方面的优势越来越显著。范围再放大来看,前十大品牌的合计份额(CR10)占据了整体市场约90%的份额。作为大标品,市场格局显著倾向于大型品牌,中小型品牌的发展难度正在加大。

包含ThinkPad的联想系稳居销量与销额榜首。紧随其后的是华硕系和惠普。惠普主要深耕办公领域,游戏本在品牌内部占比不高。而包含子品牌ROG的华硕系则以游戏领域为主,因此在销额维度上,华硕领先于惠普的优势更大。

除此之外,华为、小米系、苹果、荣耀等品牌也主要走办公路线。机械革命和七彩虹的游戏本产品份额占比较高;戴尔系因地缘政治因素,销量份额已跌至第八位。

2024H1 中国笔记本电脑线上市场品牌份额排名

数据来源:洛图科技(RUNTO)线上监测数据,单位:%

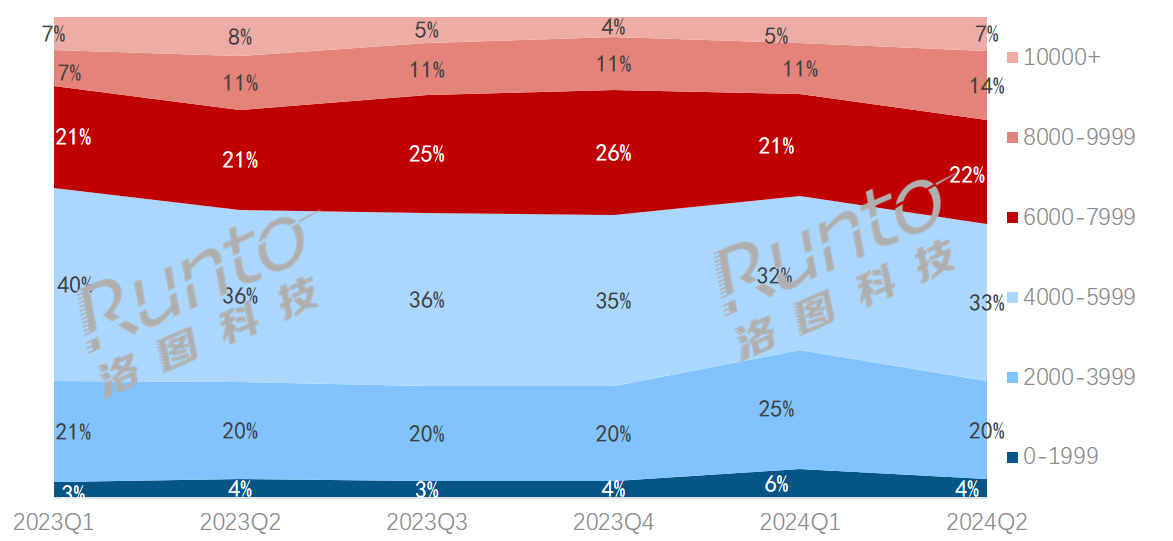

价格结构:8000-9999元和0-1999元高低两端增长

根据洛图科技(RUNTO)线上监测数据显示,2024年上半年,中国笔记本电脑线上市场的均价为5867元,与去年同期相比微升0.4%,基本保持平稳。

价格段的份额变化比较明显的是8000-9999元价格区间,其销量同比增长了5%,份额较去年同期增长了3个百分点。这是受到了今年Q1英特尔酷睿第14代和Ultra处理器发布,以及联想拯救者系列Y7000P(2024款)与华硕天选5 PRO新品的带动。

0-1999元价格区间份额的增长主要是由联想的扬天系列机型价格下调至2000元以下所致。

而在4000-5999元区间的中端市场,因产品同质化严重、缺乏新意,市场份额承压收缩。

2023-2024H1 中国笔记本电脑线上市场价格段结构

数据来源:洛图科技(RUNTO)线上监测数据,单位:%

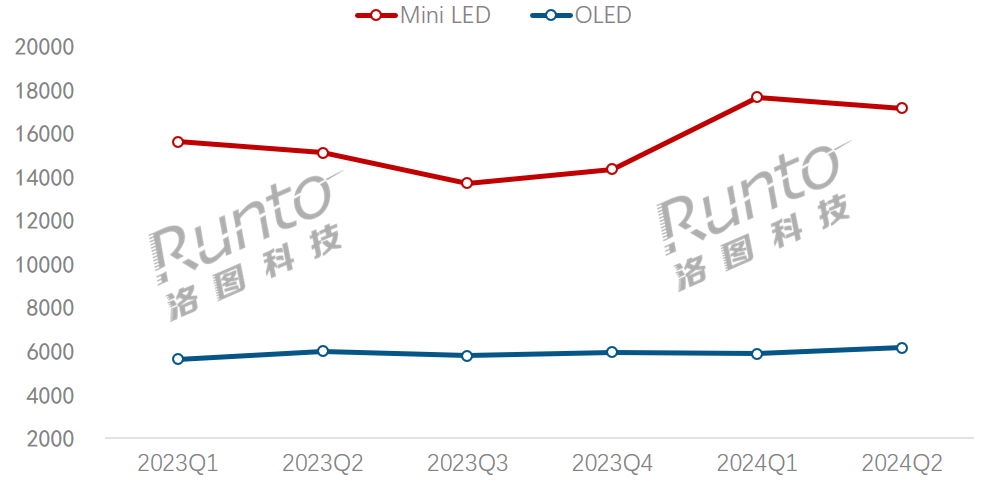

显示技术:OLED和Mini LED渗透率仍在低位

在上游显示面板端,近年来,面板大厂三星、京东方、TCL华星、LGD等厂商集中投资IT用OLED产线,寄希望于OLED面板在未来平板电脑、笔记本电脑市场的加速渗透。

然而,从目前的终端市场来看,OLED的搭载率并不高,且增长缓慢。根据洛图科技(RUNTO)线上监测数据显示,今年上半年,OLED面板在线上笔记本市场的渗透率仅为5.4%,主要由惠普和华硕主导。不过,今年开始华为、小米和联想也扩大了OLED产品线的布局,分别在MateBook 14、Xiaomi Book Pro系列和YOGA系列推出了OLED机型。

Mini LED是笔记本电脑显示技术发展的另一条主线。价格是限制Mini LED扩大应用的主要因素,今年上半年搭载Mini LED背光的笔记本电脑平均价格已经高至17000元以上。

2023-2024H1 中国笔记本电脑线上市场屏幕技术产品均价变化

数据来源:洛图科技(RUNTO)线上监测数据,单位:元

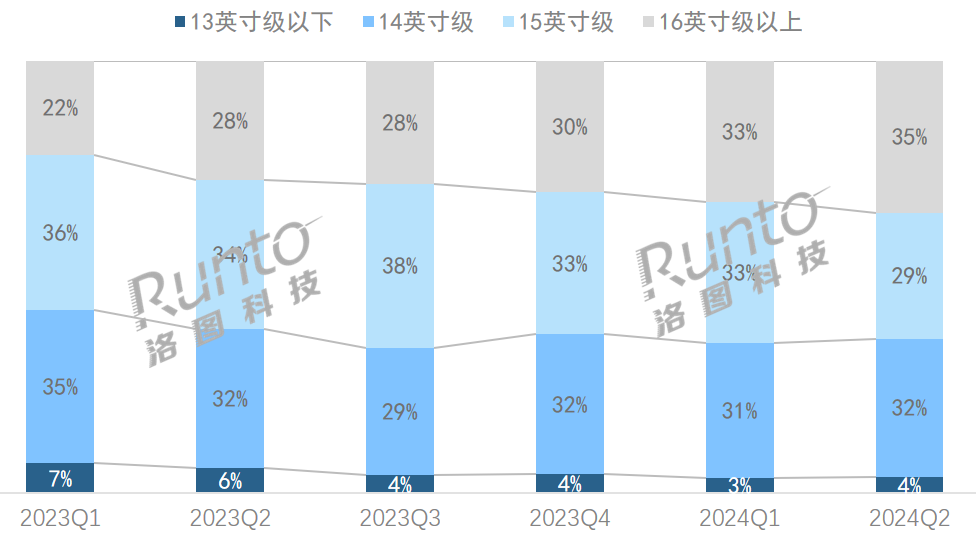

产品结构:大屏化需求扩张,16英寸以上占比升至34%

产品方面的一个特点是屏幕端的大尺寸化。根据洛图科技(RUNTO)线上监测数据显示,可以兼顾多重需求的16英寸级以上的产品市占率由去年上半年的25%提升至今年的34%。

2023-2024H1 中国笔记本电脑线上市场尺寸份额变化

数据来源:洛图科技(RUNTO)线上监测数据,单位:%

对于屏幕比例,16:10以其黄金分割优势在笔记本显示屏中的占比提升明显,在今年第二季度,首次突破60%,达到64%。面板厂主动减小价差积极跟进,终端品牌推进力度进一步加大,且办公纵向显示更多,更符合办公场景。而16:9产品的份额逐步被蚕食,第二季度的占比为32%,较为保守的惠普依旧有较大份额。

处理器方面,两大厂商Intel和AMD的相对占比长期维持在7:3,其中酷睿系列和锐龙系列在各自内部的占比均超过了90%。今年上半年,Intel酷睿更新至14代和Ultra系列处理器,AI成其最大卖点,随后包括华硕、联想等众多品牌纷纷加入阵营;同时,AMD则更新至锐龙8000系处理器。上游CPU和品牌终端共同推动着AI PC进一步拓展市场。

轻薄本市场目前处于疫情透支消费后的消化期,市场缺乏新动力,今年上半年在线上市场的销量下滑23%。轻薄本的两大主要应用场景分别是办公和教育。一方面,办公电脑的换机周期一般在3年以上,疫情期间,市场需求已经过饱和满足。另一方面,根据洛图科技(RUNTO)用户调研显示,部分家长对于笔记本电脑的教育特性持怀疑态度,期望值并不高,因此,轻薄本教育场景的疫后跟进需求亦在下降。

游戏本的销量也下滑了约20%,降速小于整体市场大盘。在刷新率方面,游戏本市场中,165Hz的占比最高,今年上半年约占52%,在联想、华硕等品牌的积极布局下,份额保持上涨趋势。在165Hz游戏本的细分市场中,以FHD为界的高分辨率产品份额上涨了8个百分点,16英寸以上的大尺寸份额上升了17个百分点。可见,游戏本市场的升级主要围绕着分辨率升级和大尺寸化两大方向。

预测:2024年中国笔记本电脑线上零售市场规模为1059万台

洛图科技(RUNTO)预测,下半年中国笔记本电脑市场的规模仍将处于下行通道,不过降幅将收窄。整体来看2024全年,线上公开零售市场的销量规模将达1059万台,同比下降16%。抛开AI PC的话,无论市场规模还是产品发展,今年都是个小年。

当前的笔记本电脑市场还是主要以核心算力推动为主。洛图科技(RUNTO)分析师刘阳认为,未来市场的繁荣将依托于算力、先进大模型技术与PC品牌影响力的深度融合与相互促进。

随着大模型、AI技术的进一步应用推进,AI PC作为端侧大模型的理想功能载体将受到市场更多的关注,搭载较大参数量级,将会为办公生产、教育教学、游戏娱乐等功能场景显著赋能,届时的PC市场将迎来新一波商业机会。

关键字: 暂无数据

© 2019 北京洛数合图科技有限公司. All rights reserved. 京ICP备19053604号-1

精彩评论