根据洛图科技(RUNTO)发布的《中国大陆小间距LED显示屏市场分析报告》,2022年,中国大陆小间距LED显示屏销售金额达165亿元,与同期比下降6.3%;出货面积达90.3万平方米,同比增长17.1%。

分季度来看,第一季度市场需求延续去年的高速增长;第二季度国内疫情较为严重,市场规模下滑严重;第三季度疫情稳定后,当季订单量迅速恢复;进入第四季度,感染达到峰值,渠道、物流、业务均遭受影响。

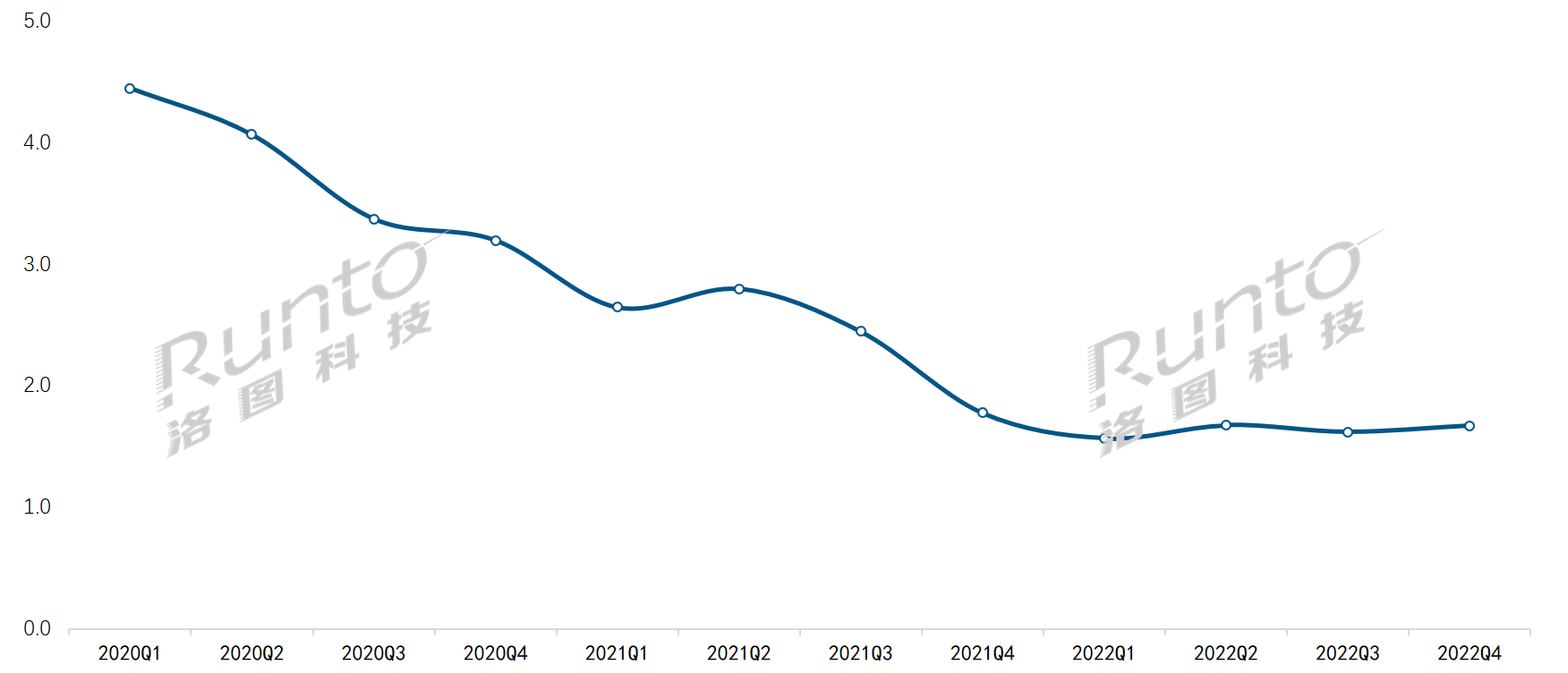

均价:持续走低,跌至2万元/㎡以下

价格是影响市场规模下降的主要因素之一。根据洛图科技(RUNTO)数据显示,2022年,中国大陆小间距LED显示屏市场均价是1.8万元/㎡;与疫情之初的2020年第一季度相比,下降了将近2.8万元/㎡。

产品间距越小,市场均价下滑幅度越大。P2.1-2.5间距段的产品市场均价为0.6万/㎡,与2020年第一季度相比,市场均价下降超过6000元/㎡,此间距段产品利润空间有限,但技术门槛低,市场竞争激烈。P1.1-1.4间距段的产品市场均价4.5万/㎡,与2020年第一季度相比,市场均价下降接近17000元/㎡,此间距段产品利润空间大,斡旋余地亦大。

2020-2022年中国大陆小间距LED显示屏均价走势

数据来源:洛图科技(RUNTO),单位:万元/㎡

产品:P2.5-2.1为主,P1.4以下产品增幅大

根据洛图科技(RUNTO)数据显示,2022年,中国大陆小间距LED显示屏出货量主要集中在P2.5-2.1产品为主,市占39.3%。P1.4以下产品需求结构性增长,同比增长1.4个百分点,市占上升至16.6%,常见产品为P1.2、P1.25;P1.0以下主要是以P0.9的产品为主。

2022年中国大陆小间距LED显示屏市场间距段结构

数据来源:洛图科技(RUNTO),单位:%

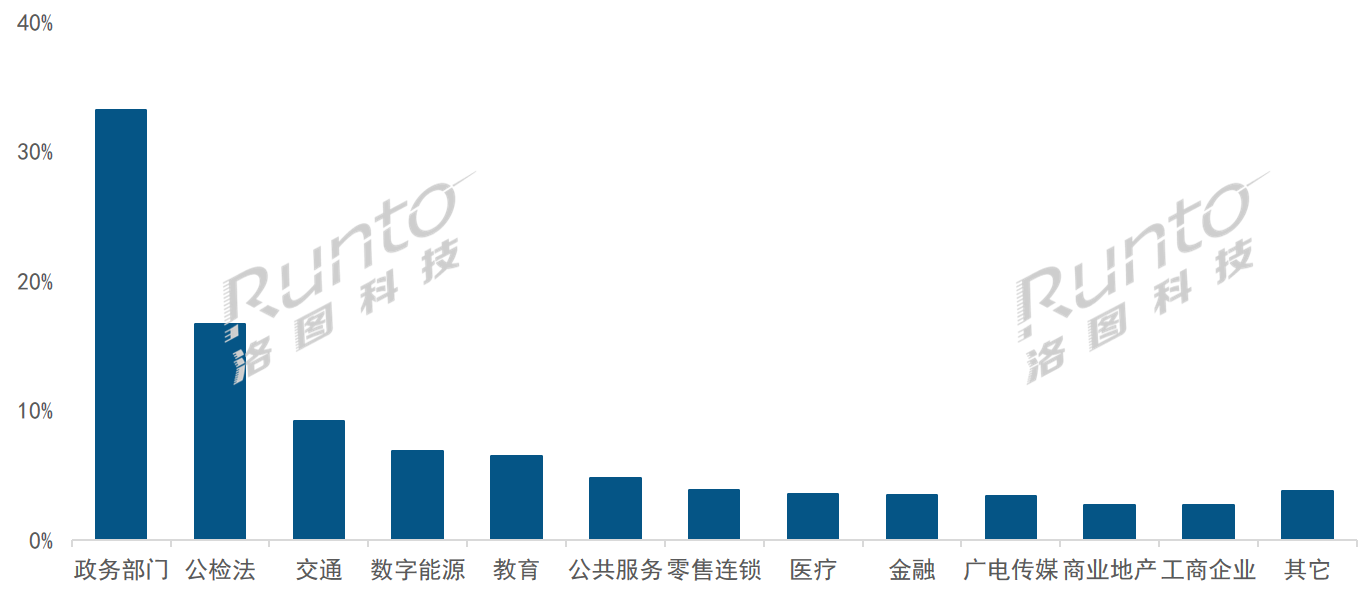

应用:政务为最大需求体,零售连锁需求下滑

从行业来看,政务线依然是小间距LED显示屏的主要应用领域。根据洛图科技(RUNTO)数据显示,2022年,政务部门的需求占比达三成以上;公检法的应用位居第二;下降幅度较大的是零售连锁,商超便利、餐饮、连锁商店等受疫情影响较大,产品主要应用于智慧零售可视化解决方案。

2022年中国大陆小间距LED显示屏市场应用结构

数据来源:洛图科技(RUNTO),单位:%

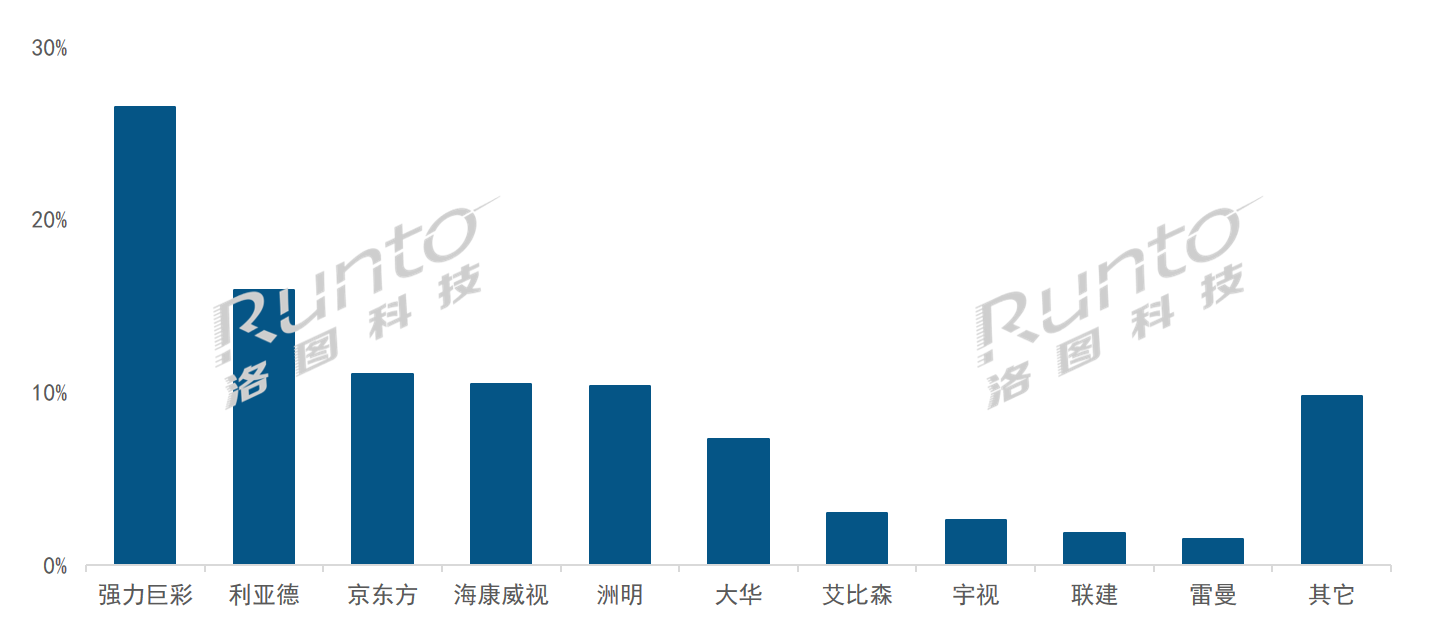

品牌:强力、利亚德合并市占超四成;BOE进前三

企业的出货量表现主要取决于其价格和渠道优势;然后是品牌效应,决定是否优先承接政务部门相关订单。

根据洛图科技(RUNTO)数据显示,2022年,中国大陆小间距LED显示屏出货量排名看,强力巨彩、利亚德位于第一梯队,合并市占超过40%。第二梯队主要是BOE、海康威视、洲明科技、大华,合并市占为39%,BOE作为新入局企业快速挤进了TOP3。第三梯队主要是艾比森、宇视、联建、雷曼,共占比约10%。

2022年中国大陆小间距LED显示屏市场品牌出货量

数据来源:洛图科技(RUNTO),单位:%

趋势:间距走向P1.5;成本继续下降;头部厂商占优势

整体来看,行业呈现四个方面的趋势:

间距方面,LED显示行业将快速进入P1.0左右的微间距阶段,2023年平均间距预测将逼近P1.5。

成本方面,在走出两年前的缺货之后,正常呈逐年下降趋势。预测2023年市场同点距单价仍会大幅下滑,但受益于整体平均间距的下移,市场平均价继续维持2万元左右。2024年若要继续维持平均单价,平均间距就要到P1.5之下,甚至P1.2。

应用方面,在价格吸引力不断提升的情况下,小间距LED在传统行业和新型应用场景的渗透率将继续快速增长。

品牌方面,经历新冠疫情、供应链涨价缺货影响之后,头部厂商相比中小厂商的优势更为凸显,产业集中度进一步加速提升。此外,经过多年的发展,LED 显示行业已由最初的粗放型价格竞争转向以资本、技术、制造能力、整体解决方案提供能力等多方面的企业综合实力竞争。

洛图科技(RUNTO)预计,2023年中国大陆小间距LED显示屏出货规模将达180亿元,同比2022年上涨9.1%。

洛图科技(RUNTO)《中国大陆小间距LED显示屏市场分析季度报告(China NPP LED Display Market Analysis Quarterly Report)》包含市场出货规模、市场均价、分品牌/间距/封装技术等属性数据的季度更新,还包括市场热点信息、新品介绍、价格走势及异动变化。

关键字: 暂无数据

© 2019 北京洛数合图科技有限公司. All rights reserved. 京ICP备19053604号-1

精彩评论